e-Tax(電子申告)について/令和5年分

e-Tax(電子申告)について/令和5年分

2024年1月5日掲載

- e-Tax の節税メリット

- 初めての e-Taxでは、事前準備が必要です!

- 「確定申告書等作成コーナー」 から e-Tax

- e-Tax のサポート(国税庁)

- 消費税の確定申告について は、コチラのページをご覧ください。

e-Tax の節税メリット

本ソフトのご使用において、不動産貸付が、<事業的規模>の場合、申告期限内に e-Tax で申告すると、青色申告特別控除額が65万円となり、節税メリットがあります。

- 事業的規模の場合:

- e-Taxで電子申告 ⇒ 青色申告特別控除額 65万円(最高額)

- 紙に印刷して提出 ⇒ 青色申告特別控除額 55万円(最高額)

- 事業的規模でない場合:

提出方法に関わらず、10万円控除までになります。

初めての e-Taxでは、事前準備が必要です!

e-Tax は、次のような流れになっています。初めてe-Tax する場合は、事前準備が必要になります。

- 事前準備

- 国税庁の「確定申告書等作成コーナー」へ決算データを入力

「青色申告決算書」と「確定申告書」を作成し、送信します。 - 送信データを保存

送信データは、必ず保存してください。

翌年からは、保存データ(拡張子:.data)を読み込むことで、入力データを引き継いで、次年度分を作成いただけます。

事前準備とは?

e-Tax には、マイナンバーカードが必要です。マイナンバーカードを取得していない場合は、「ID・パスワード方式」で、e-Tax することができます。

※ID・パスワード方式は、マイナンバーカードが普及するまでの暫定措置になります。

マイナンバーカードの有無で、事前準備の内容が異なります。

マイナンバーカード方式

マイナンバーカード方式

ID・パスワード方式 ※マイナンバーカードを持っていない場合

ID・パスワード方式 ※マイナンバーカードを持っていない場合

- 税務署にて、「利用者識別番号(16桁の番号)」を取得

※顔写真付の本人確認書類を持参して、管轄の税務署へ行き、税務職員による本人確認を行うことで、「利用者識別番号」が記載された「ID・パスワード方式の届出完了通知」が発行されます。

- 税務署にて、「利用者識別番号(16桁の番号)」を取得

「確定申告書等作成コーナー」 から e-Tax

国税庁の「確定申告書等作成コーナー」にて、「青色申告決算書」と「確定申告書(所得税/消費税)」を作成・送信することで、e-Tax(電子申告)が行えます。

作成コーナーの「ご利用ガイド > 入力例」から、操作の手引き(以下)をダウンロードできます。

【e-Tax 操作の手引き/国税庁】

令和5年分 作成コーナーご利用ガイド(確定申告書の作成~送信まで)

【所得税】 決算書作成(青色申告)編

【所得税】 青色申告決算書を作成した後に確定申告書を作成する手順編

令和5年分の申告期限

- <所得税> の申告期間:

令和6年2月16日(金) ~ 3月15日(金)まで

※国税庁の「確定申告書等作成コーナー」からの e-Taxは、1月4日から受付けています。 - <消費税> の申告期間

令和6年4月1日(月)まで ※3月31日が日曜のため。

令和5年分の変更点・留意点

- マイナポータル連携の対象が拡大

令和5年分から、国民年金基金掛け金、iDeCo、小規模企業共済掛金が、連携対象となりました。

※マイナポータル連携とは、所得控除証明書等のデータを(マイナポータル経由で)取得し、確定申告書の各該当欄へ自動入力する機能です。詳しくは、マイナポータル連携ページをご覧ください。 - 相続した年に、e-Tax で確定申告書を作成される方へ

作成コーナーのシステムが、相続に対応してないため、コチラをご覧ください。 - 「青色申告決算書」の作成について

- 決算データを、「青色申告決算書」の入力画面へ、直接ご入力いただくようになります。

Excel データを添付して送信することはできませんので、ご注意ください。 - 前年に、e-Tax している場合は、作成コーナーのトップページにて、「保存データを利用して作成」を選択し、前年の申告データ(拡張子 .data)を読み込むことで、個人情報と前年の「貸借対照表」の期末残高、「減価償却資産台帳」の資産データなどを引き継いで作成いただけます。

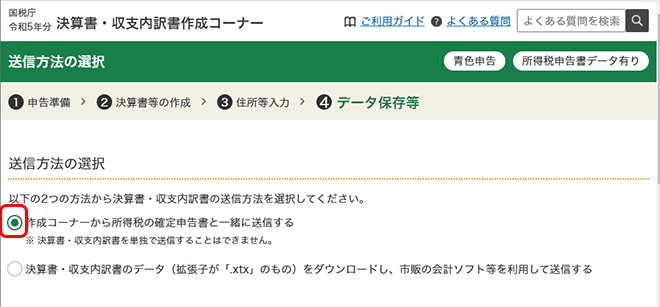

- 「青色申告決算書」の「送信の選択」

「送信方法の選択」では、「所得税の確定申告書と一緒に送信する」へチェックを入れます。

決算書の作成完了後、決算書の入力データを引き継いで、確定申告書を作成します。

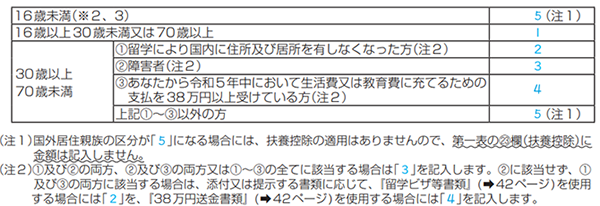

- 「確定申告書 第二表/配偶者や親族に関する事項」の様式変更について

扶養控除の改正(国外居住親族の要件の変更)により、第二表の「配偶者や親族に関する事項」欄に、「国外居住」の区分を記入する欄が設けられました。

扶養親族が国外居住親族である場合,、次の区分に応じて、該当する数字を記入します。

※「令和5年分 所得税の確定申告の手引き/国税庁」から引用。

- 医療費控除の集計フォームのダウンロード

国税庁/令和5年分 確定申告特集サイトからダウンロードいただけます。

※昨年ダウンロードした様式(ver3.1)も、使用できます。

青色申告特別控除<65万円>の要件

青色申告特別控除<65万円>を受ける要件は、次のいずれかになります。

本ソフトは、国税庁が定める「優良な電子帳簿」には該当いたしませんので、「e-Tax で申告」をご選択いただくようになります。ご了承ください。

- e-Tax で申告 又は

- 優良な電子帳簿保存

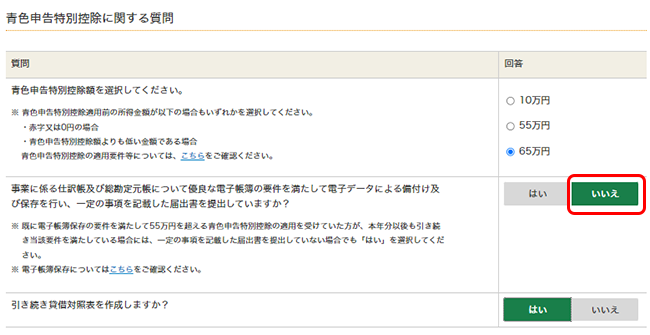

「青色申告決算書」「確定申告書」の作成中の以下の設問には、次のように回答いただくようになります。

- 青色申告決算書

「青色申告特別控除に関する質問」について

優良な電子帳簿に関する設問は、「いいえ」を選択してください。

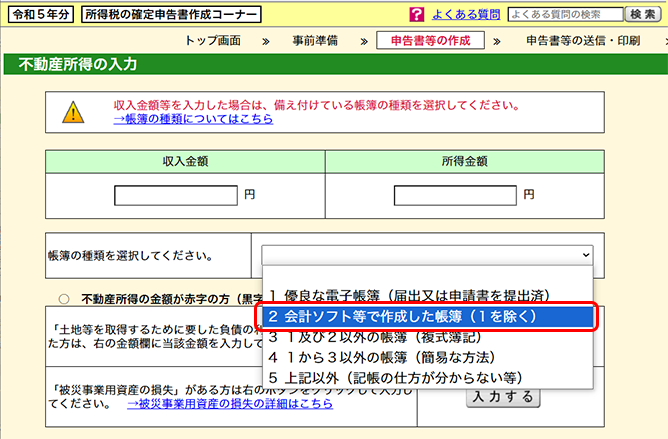

- 確定申告書

「不動産所得の入力/帳簿の種類」について

「不動産所得の入力/帳簿の種類」は、「2.会計ソフト等で作成した帳簿(1を除く)」に該当します。

※選択内容は、「確定申告書 第一表/収入金額/不動産所得」の「区分」へ「2」と表示されます。

- 確定申告書

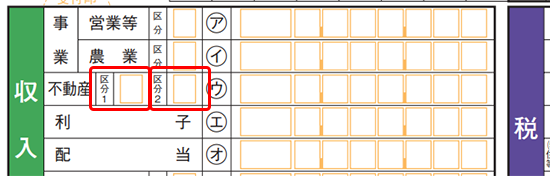

「収入金額/不動産所得」の「区分」について

区分1:国外中古建物の不動産所得に係る損益通算等の 特例の適用がある場合は、「1」を記入。

区分2:記帳・帳簿の保存の状況について、本ソフトの使用は、「2」となります。

- 確定申告書

青色申告特別控除の入力」について

「青色申告特別控除額」へ控除額を入力して、「電子帳簿保存に係る届出の提出 (※)」は、「いいえ」を選択となります。

※優良な電子帳簿保存で65万円控除を受けるには、税務署へ届出書の提出が必要になります。

作成コーナーへアクセス

「確定申告書等作成コーナー」へアクセスすると、以下のトップ画面が表示されます。

利用状況によって、作成開始ボタンを選択します。

- 初めて利用する場合 ⇒ 「作成開始」をクリック ⇒「提出方法の選択」画面が表示されます。

- 前年の保存データがある場合 ⇒ 「保存データを利用して作成」をクリック

- 「過去の年分のデータの読込」画面が表示されたら、「ファイルを選択」をクリックします。

- 前年の申告データ(拡張子 .data)を読み込みます。

個人情報と前年の「貸借対照表」の期末残高、「減価償却資産台帳(※)」の資産データなどを引き継いで入力できます。

※「減価償却費」の内訳の入力欄にて、「本年中の償却期間」の選択が必要です。

提出方法の選択

e-Tax の提出方法を、次の3つから選択します。各提出方法を、動画で確認できます。

- マイナンバーカード方式(スマホでQRコードを読込み)

- マイナンバーカード方式(ICカードリーダライタ使用)

- ID・パスワード方式

申告書を作成する前に、パソコンの利用環境(OS,ブラウザ、PDF閲覧ソフト)と、提出方法による、事前確認があります。

- マイナンバーカード方式(スマホでQRコードを読込み/ICカードリーダライタ)

- マイナポータル連携をするかどうか選択

- 「マイナポータルアプリ」をインストールして、マイナンバーカードを読み取り(認証)

※利用者識別番号(16桁の番号) の登録、取得済の場合は関連付けを行います。

- ID・パスワード方式

- 利用者識別番号(16桁の番号)の入力

作成する申告書等の選択

「作成する申告書の選択」画面から、「令和5年分の申告等の作成」の右横の「▼」をクリックして、「決算書(+所得税)」を選択します。

「靑色申告決算書の種類選択」画面が表示されたら、「青色申告決算書(不動産所得用)」を選択します。

作成した「青色申告決算書」のデータを引き継いで、所得税の「確定申告書」が作成できます。

入力手順については、以下、作成コーナーの操作の手引きをご覧ください。

- 令和5年分 操作の手引き 決算書作成(青色申告)編

- 令和5年分 操作の手引き 青色申告決算書を作成した後に確定申告書を作成する手順編

- 令和5年分 作成コーナーご利用ガイド(確定申告書の作成~送信まで)

相続した年に、 e-Tax する場合の注意点について

国税庁の「確定申告書等作成コーナー」の計算システムが、「相続のあった年の減価償却の計算」に対応していない(※)ため、「青色申告決算書」の作成にて、「減価償却費」の入力は、次の手順で行ってください。

※作成コーナーの「ご利用ガイド > ご利用になれない方」へ、「相続により取得した資産について、相続のあった年の減価償却をされる方」との掲載があります。

- 「減価償却費の入力」画面にて、「減価償却の計算はお済ですか?」の設問へ、「は い」を選択します。

- 「本年の減価償却費の合計額」へ、「減価償却資産台帳」で計算した「本年分の必要経費算入額」を入力します。

- e-Tax で送信後、税務署へ、別途「減価償却費の明細書」の提出が必要になります。

作成コーナーで出力された「送付書 ※)」へ、本ソフトで作成した「青色申告決算書」の3ページ目「〇減価償却費の計算」を添付して、納税される税務署へ提出(郵送)してください。

「確定申告書等作成コーナー」のサポート

「確定申告書等作成コーナー」の入力・操作方法に関するご質問は、各サポートへお願いいたします。

- 操作に関するよくあるご質問

- e-Tax・作成コーナーヘルプデスク:

事前準備、送信方法、エラー解消など、作成コーナーの使い方に関するお問い合わせ。

0570-01-5901/03-5638-5171

受付時間 平日 :00~17:00 ※土日祝日を除く。

令和6年1月15日(月)~4月1日(月)は、受付時間が 9:00~20:00 へ延長されます。 - マイナンバー総合フリーダイヤル:

マイナンバーカードをご利用になる場合のICカードリーダライタの設定などに関するお問い合わせ。

0120-95-0178

受付時間 平日 9:30~20:00 土日祝 9:30~17:30

- 確定申告ついての電話相談(確定申告電話相談センター)

0570-00-5901 音声案内に従って「0」を選択します。

受付時間 平日 8:30~17:00 ※土日祝日、12月29日~1月3日を除く。

- 税についての電話相談(国税局電話相談センター)

0570-00-5901 音声案内に従って「1」を選択します。

受付時間 平日 8:30~17:00 ※土日祝日、12月29日~1月3日を除く。 - 確定申告期に多いお問合せ事項Q&A