減価償却資産の入力

減価償却資産の入力

帳簿の入力手順

大家さんの経理では、減価償却資産の記帳処理が重要になります。手順を確認してから、入力作業を行ってください。

新規取得した場合

- 仕訳帳へ、減価償却資産の種類ごとに、「取得価額 ※」を入力します。

※取得価額が10万円未満の場合は、(資産ではなく)経費になります。- 賃貸物件を取得した場合

購入費用を、「土地 」と「建物」「建物附属設備」など、資産の勘定区分・耐用年数が異なる費用項目に分けて、それぞれの取得価額を該当の勘定科目で入力します。購入費用の勘定区分について詳しくは、本書のP.121をご覧ください。

「土地」は、減価償却資産ではないため、「仕訳帳」への入力のみになります。 - 中古物件を取得してリフォームした場合

10万円以上でも「修繕費」に該当する場合は、資産台帳への入力は不要です。

経費(修繕費)か「資本的支出(減価償却資産)」かの判断基準については、本書のP.107~109をご覧ください。

※中古物件の耐用年数の計算方法については、本書のP.128~129をご覧ください。 - 初期登録の資産科目に該当する科目がない場合

「勘定科目の設定」にて資産の科目の追加(一括償却資産、車両運搬具、開業費 など)が必要になります。

- 賃貸物件を取得した場合

- 資産の償却方法を決めます。

※建物は、「定額法」になります。

※平成28年4月1日以降に取得した「建物附属設備」「構築物」は「定額法」になります。

※「定率法」を選択する場合は、税務署へ届出書の提出が必要になります。 - 減価償却資産台帳へ、仕訳帳へ入力した勘定科目にて、資産データ(必要項目)を入力 します。

- 決算時に、減価償却資産台帳の「自動入力」ボタンをクリックして、仕訳帳へ「減価償却費」を入力します。

償却中の場合

- 初期設定の「期首残高の入力」へ、前年末の「未償却残高」を入力します。

- 「減価償却資産台帳」へ、必要項目を入力 します。

- 決算時に、「減価償却資産台帳」の「自動入力」ボタンをクリックして、仕訳帳へ「減価償却費」を入力します。

相続・贈与で取得した場合

- 「仕訳帳」へ、相続時(または贈与時)の「未償却残高」を入力します。

※預り敷金がある場合は、同様に「仕訳帳」へ入力します。仕訳内容は、取引内容によって異なります。 - 「減価償却資産台帳」へ、資産データを入力(必要項目) します。

- 「取得価額」や「耐用年数」は、そのまま引き継ぎます。

- 「償却方法」は、引き継ぎませんので、ご注意ください。

相続時(または贈与時)の償却ルールに従って選択します。 - 「期首の未償却残高」へ、相続時(または贈与時)の未償却残高を入力します。

※「残高試算表」の「集計結果の確認チェック!」を行った際に、「期首残高が一致していません」と表示されますが、問題はありません。 - 決算時に、「減価償却資産台帳」の「自動入力」ボタンをクリックして、「仕訳帳」へ「減価償却費」を入力します。

個人資産を事業へ転用した場合

- 事業へ転用時の「未償却残高」を計算します。

※計算するには、資産の取得価額、耐用年数が必要です。計算方法は、本書のP.134を参照してください。 - 「仕訳帳」の「簡単仕訳入力」から、転用時の「未償却残高」を入力します。

「簡単仕訳入力」の取引区分「資産の購入」から、「建物を購入(個人のお金): 建物/事業主借」の仕訳パターンを選択して、「取引内容(摘要)」を「建物の転用時の未償却残高」へ変更します。 - 「減価償却資産台帳」へ、資産データを入力します。 入力データの注意点を参照してください。

転用後の耐用年数は、取得時に新築か中古かで異なります。ご注意ください。

転用後の耐用年数/中古資産の場合

資本的支出(改良など)を行っていない場合、次の計算式(簡便法)で算出します。

計算は、年数を月数へ換算して行います。

・耐用年数の一部を経過: 法定耐用年数 -(経過年数 × 0.8)

・耐用年数の全部を経過: 法定耐用年数 × 0.2

※耐用年数が、2年未満の場合は2年、1年未満の端数は切捨てます。 - 決算時に、「減価償却資産台帳」の「自動入力」ボタンをクリックして、「仕訳帳」へ「減価償却費」を入力します。

事業資産を個人資産へ戻す場合

償却中の事業資産を、年の途中で個人資産へ戻す場合は、事業へ使用した期間の「減価償却費」を経費へ計上し、(戻す時点の)「未償却残高」を個人へ振り替えます。記帳処理は、次のようになります。

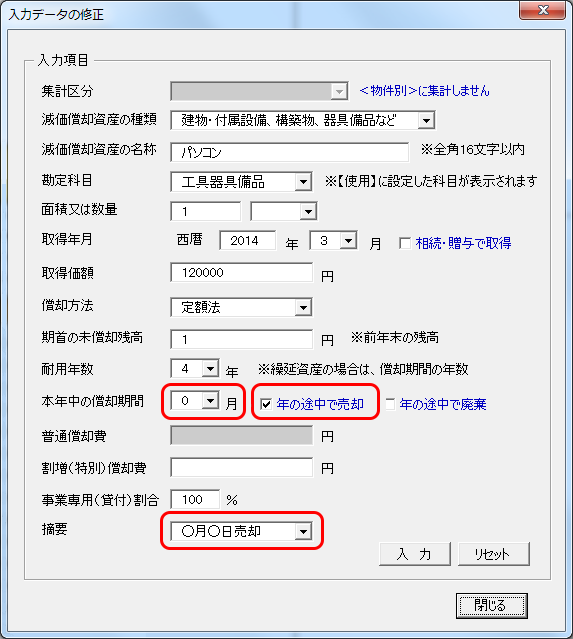

- 「減価償却資産台帳」の資産の入力行(の任意のセル)を選択して、「入力データの修正」ボタンをクリックします。表示された修正ダイアログの「本年中の償却期間」のプルダウンメニューから、<使用期間の月数>を選択します。

- 「本年分の必要経費算入額」へ、使用期間中の「減価償却費」が表示されます。

- 入力欄の右下にある「自動入力」ボタンをクリックして、「仕訳帳」へ「減価償却費」を入力します。

- 「減価償却資産台帳」の(個人資産へ戻す時点の)「期末の未償却残高」を確認します。

- 「仕訳帳」へ、「期末の未償却残高」を入力します。

「建物附属設備」など、「建物」以外で償却中の資産がある場合は、同様に入力します。

※「仕訳パターンの設定」に初期登録されていない仕訳の入力方法については、コチラのページをご覧ください。

以上の仕訳を入力すると、「残高試算表」の資産の残高が「0」になります。取引内容 借方 貸方 個人資産へ戻す(建物) 事業主貸 建物 - 再度、「減価償却資産台帳」の「入力データの修正」ボタンをクリックして、「□年の途中で売却」へチェックを入れ、「摘要」へ自動入力されたコメントを、「〇月〇日個人資産へ」へ変更します。

「減価償却資産台帳」の「期末の未償却残高」が「0」になります。

※摘要欄の変更は、資産台帳のセル上からも行えます。

償却中の資産に対して資本的支出をした場合

- 仕訳帳へ、資本的支出を行った資産と同じ「勘定科目」にて、支払金額を入力します。

- 減価償却資産台帳へ、新たな資産を取得したものとして入力 します(※)。

資産の種類、勘定科目、耐用年数は、資本的支出を行った資産と同じ項目を選択します。

※平成19年31日以前に取得した資産へ資本的支出を行った場合は、特例を選択することができます。 - 決算時に、減価償却資産台帳の「自動入力」ボタンをクリックして、仕訳帳へ「減価償却費」を入力します。

物件別集計について

「基本情報の入力」で、「□物件別に集計する」を選択した場合は、「減価償却資産台帳」へ入力の際に、<物件名>の選択が必要になります。

基本操作

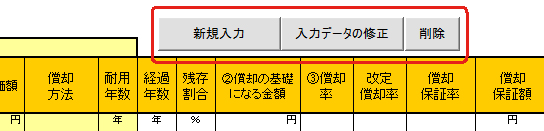

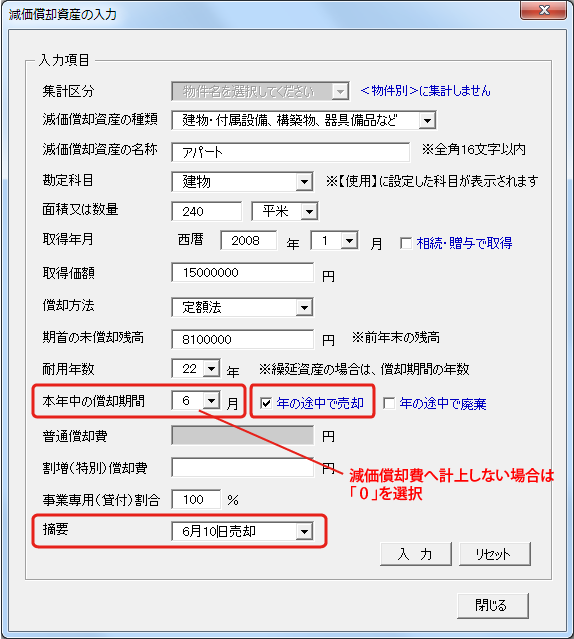

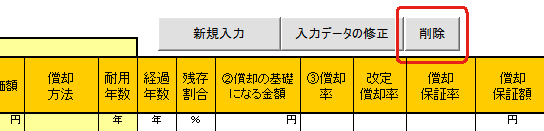

「減価償却資産台帳」への入力は、次の3つの操作ボタンで行います。「新規入力」「入力データの修正」は、操作ボタンをクリックすると、入力ダイアログが表示されます。

新規入力

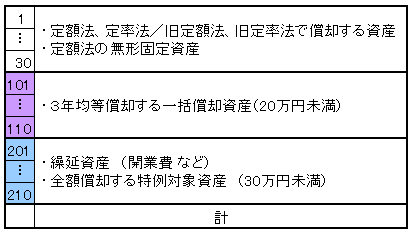

入力は、「新規入力」ボタンをクリックして、「減価償却資産の入力」ダイアログから行ってください。資産台帳は償却方法によって、3つのグループに分かれています。「新規入力」から入力したデータは、自動的に振り分けられて、資産台帳へ入力されます。

入力データ数は、各グループ100件、合計300件まで登録できます。

入力データの修正

入力した内容を変更・訂正する場合は、「入力データの修正」ボタンをクリックして、修正ダイアログから行います。

入力行の資産名(または任意のセル)を選択して「入力データの修正」ボタンをクリックすると、修正ダイアログが表示されます。

削除

入力行の資産名(または任意のセル)を選択して「削除」ボタンをクリックすると、資産台帳から入力データが削除されます。

償却が終了した資産(期首の未償却残高がゼロの場合)は、資産台帳から削除します。償却が終了しても、「備忘価額 1円」が残っている場合は、廃棄・売却するまで、資産台帳に残ります。

入力方法

「減価償却資産台帳」の入力フォームは、税務署所定の「青色申告決算書」の「減価償却費の計算」のフォーマットに準じています。「新規入力」へ入力した内容が資産台帳へ反映されると、減価償却費が「本年分の必要経費算入額」へ表示されます。

資産台帳の入力方法

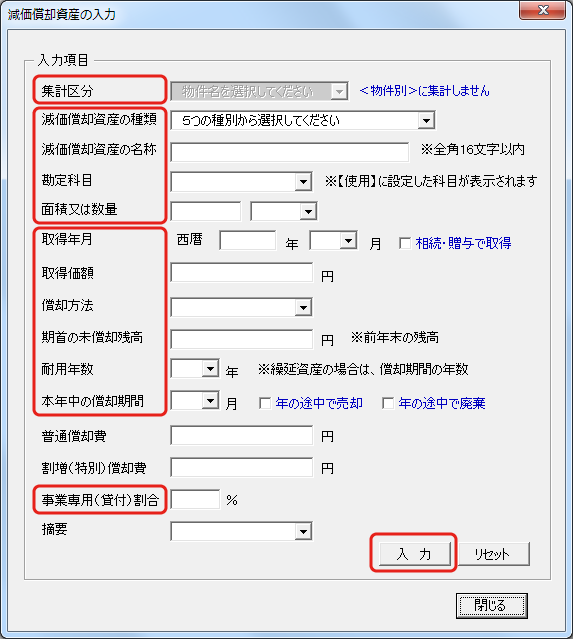

- 「新規入力」ボタンをクリックすると、「減価償却資産の入力」ダイアログが表示されます。

- 「物件別に集計する」場合は、「集計区分」から<物件名>を選択します。

「開業費」など、物件別に分けられない資産については、「共通費用」を選択します。 - 入力項目「減価償却資産の種類」のプルダウンメニューから、資産の種類を選択します。

- 「減価償却資産の名称」を全額16文字以内で入力します。

- 資産の「勘定科目」を、プルダウンメニューから選択します。

- 資産の「面積又は数量」を入力します。

- 以下の項目は、「減価償却費」を計算するための必須項目になります。

相続した場合、個人資産を事業へ転用した場合は、入力前に注意点を参照してください。 - 「入力」ボタンをクリックすると、資産台帳へ入力内容が反映され、「⑨本年分の必要経費算入額」へ「減価償却費」が表示されます。

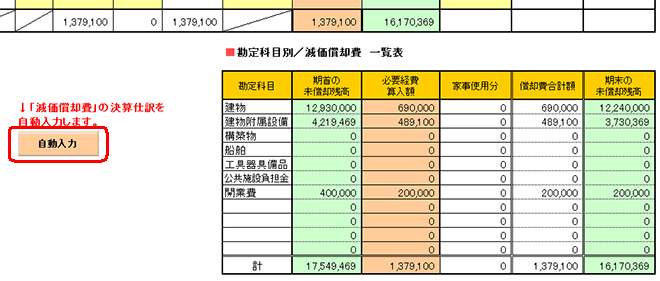

- 入力内容は、勘定科目別に集計されて、資産台帳の右下にある「勘定科目別/減価償却費 一覧表」へ表示されます。

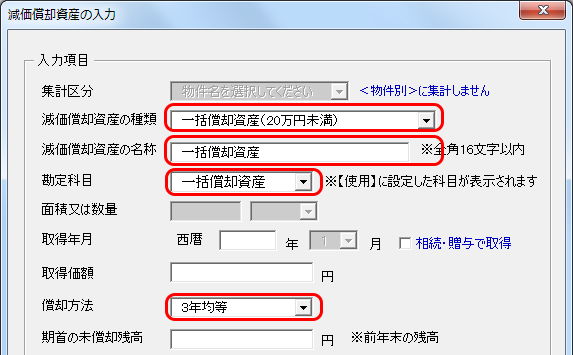

「一括償却資産(20万円未満)」の入力

20万円未満の資産を、3年で均等償却する場合は、入力前に、勘定科目「一括償却資産」の追加が必要になります。資産が複数ある場合は、取得年ごとに「取得金額」をまとめて入力します。

- 「勘定科目の設定」で、<資産>の科目へ「一括償却資産」を追加します。

- 「減価償却資産台帳」の「新規入力」をクリックして、「減価償却資産の種類」から、「一括償却資産(20万円未満)」を選択します。

- 「物件別に集計する」場合は、「集計区分」から<物件名>を選択します。

「一括償却資産」が複数(※)あり、物件名が異なる場合は<共通資産>を選択します。

※「一括償却資産」は、複数の場合、合計金額を入力するため、「物件別に集計する」を選択された場合、対象外になります。ご了承ください。 - 「減価償却資産の名称」と「勘定科目」へ「一括償却資産(※)」が、「償却方法」へ「3年均等」が自動表示されます。

※「勘定科目」のプルダウンへ表示されない場合は、「勘定科目の設定」にて、<資産>の科目へ追加されているか確認してください。

- 「一括償却資産」が複数ある場合、「取得価額」は、(取得年ごとに)合計金額を入力します。

- 償却中の場合は、「期首の未償却残高」へ、「前年期末の未償却残高(※)」を入力します。

※「期首残高の入力」の「一括償却資産」へ、「前年期末の未償却残高」が入力されていることが必要です。

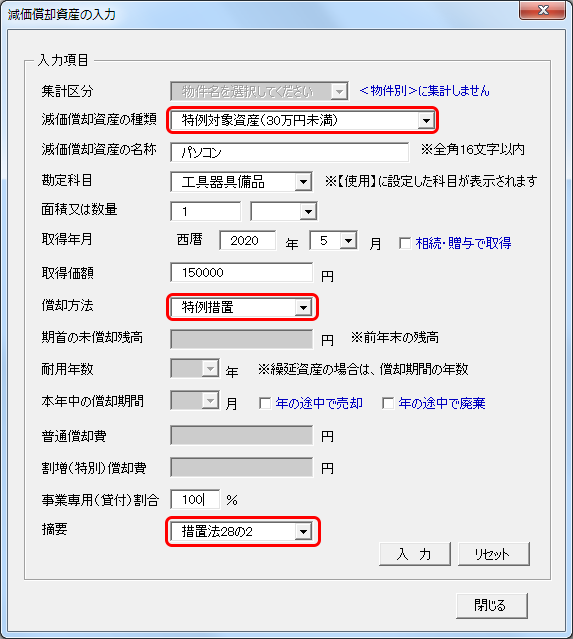

「特例対象資産(30万円未満)」の入力

青色申告者を対象にした減税措置の適用を受けて、30 万円未満の減価償却資産を、取得した年に全額経費にする(合計300 万円まで)場合は、次のように入力します。

ただし、特例は、期間限定の減税措置になります。税制改正で2年ごと延長されていますが、廃止・改定されることがあるため、確認が必要になります。

- 「減価償却資産の種類」のプルダウンメニューから、「特例対象資産(30 万円未満)」を選択します。

- 「償却方法」へ「特例措置」、「摘要」へ「措置法28 の2」が自動入力されます。

- 「減価償却資産の名称」へ、全角16 文字以内で入力します。

- 「勘定科目」のプルダウンメニューから、該当の勘定科目を選択します。

- 「面積又は数量」へ、数量を入力します。

- 「取得年月」へ、年(西暦)月を入力します。

- 「取得価額」へ、購入金額を入力 します。

※「期首の未償却残高」、「耐用年数」、「本年中の償却期間」ほ、入力不要です。 - 「事業専用割合」は、事業で使用する割合(%)を入力します。

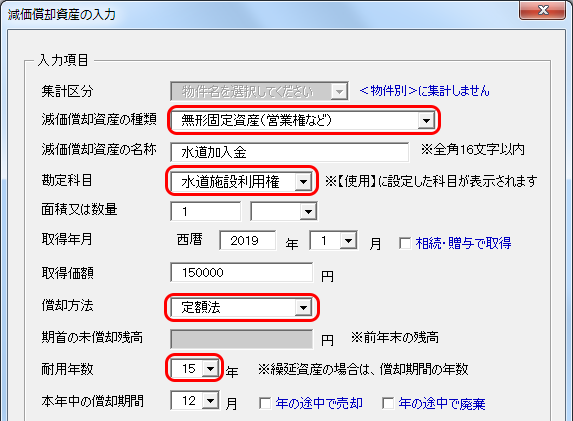

水道施設利用権の償却(無形固定資産)

上水道を引く際に、水道事業者へ支払った水道加入金は、無形固定資産になります。「水道施設利用権」として、耐用年数 15年で償却する場合は、次の手順で入力します。

※公共下水道に係る下水道負担金は、繰延資産で償却期間は6年になります(公共下水道に係る受益者負担金の償却期間の特例)。

※特例措置は、税制改正で2年ごと延長されていますが、申告年分に適用が受けられるかどうか、確認が必要になります。

- 「勘定科目の設定」で、<資産>の科目へ「水道施設利用権」を追加します。

- 「減価償却資産の種類」で、「無形固定資産」を選択します。

- 「勘定科目」は、「水道施設利用権」を選択します。

※プルダウンメニューへ表示されない場合は、「勘定科目の設定」で資産の科目へ追加されているかを確認してください。 - 「償却方法」へ、「定額法」が自動表示されます。

通常の「定額法」とは違い、無形固定資産は、償却終了時に、備忘価額1円を残さず全額償却します。

※備忘価額1円とは: 経理上で、資産が残っていることを忘れないために残しておく帳簿価額です。廃棄または売却した時に1円を経費へ振り替えます。 - 「耐用年数」から「15」を選択します。

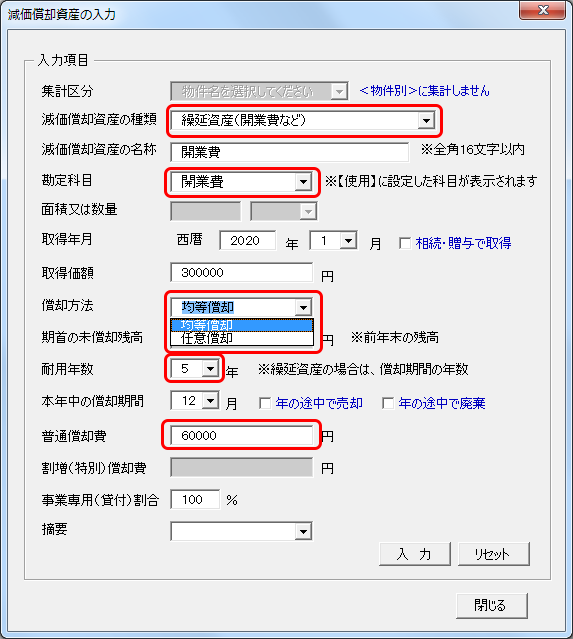

「開業費(繰延資産)」の入力

「開業費」は、その支出の効果が1年以上の期間に及ぶものとして、「繰延資産」という扱いにな ります。「繰延資産」も、減価償却資産台帳へ入力しますが、償却方法が異なるため、行No.201以降へ表示されます。

- 「勘定科目の設定」で、<資産の科目>へ、「開業費」を追加します。

- 「減価償却資産の種類」のプルダウンメニューから、「繰延資産(開業費など)」を選択します。

※プルダウンメニューへ表示されない場合は、「勘定科目の設定」で資産の科目へ追加されているか確認してください。 - 「勘定科目」のプルダウンメニューから、「開業費」を選択します。

- 「取得年月」へ、開業年(西暦)と開業月を入力します。

- 「取得価額」へ、開業費の合計金額を入力します。

- 「償却方法」のプルダウンメニューから、「均等償却(※)」または「 任意償却」を選択します。

※均等償却の償却期間は、5年です。 - 「期首の未償却残高」 ※償却中の場合は、前年末の残高を入力します。

- 「耐用年数」から、「均等償却」する場合は 「5」を選択します。

任意償却の場合は入力不要です。 - 「普通償却費」へ、「均等償却」する場合は、償却額を計算(※)して入力します。端数が出た場合は、切り上げ処理します。

※計算式:(開業費合計金額÷5 年)×本年中の償却期間の月数/12 月

「任意償却」する場合は、「償却する金額」を入力します。 - 「事業専用割合」へ、「100」を入力します。

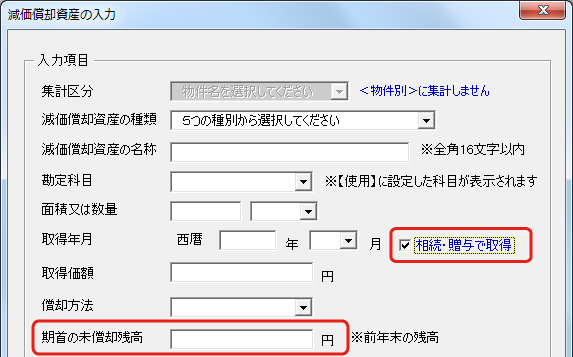

相続、贈与で取得した資産の場合の注意点

相続・贈与で取得した資産を入力する場合は、次のデータの入力に注意してください。

- 「取得年月」は、相続・贈与した年月を入力します。

- 「取得価額」は、資産購入時の金額を入力します。

- 「□相続・贈与で取得」のチェックボックスへ、チェックを入れてください。

「期首の未償却残高」の入力欄が、グレー(入力不要)から入力可へ変更されますので、相続時の未償却残高を入力してください。

※計算方法は、本書のP.132~133を参照ください。

- 「償却方法」は、引き継ぐことができません。取得時の償却ルールに従って、償却方法を選択してください。

- 「本年中の償却期間」は、 相続・贈与した月~12月までの月数を入力します。

※耐用年数が経過して、償却が終了している場合は「0」を選択してください。

個人資産から事業用へ転用する場合の注意点

個人資産から事業用の資産へ転用する場合は、次のデータ入力について注意してください。

- 「取得年月」は、(転用時ではなく)資産を購入した年月を入力します。

- 「期首の未償却残高」へ、転用時の未償却残高を入力します。

※計算方法は、本書のP.134~137を参照してください。 - 「取得価額」は、購入金額になります。

- 「耐用年数(※)」は、購入時点の耐用年数になります。経過年数は差し引きません。

※中古物件を購入した場合は、耐用年数の計算が必要になります。 - 「本年中の償却期間」は、 転用した月~12月までの月数を入力します。

仕訳帳へ「減価償却費」を自動入力

- 「減価償却資産台帳」への入力内容は、入力欄の右下にある「勘定科目別/減価償却費 一覧表」へ、勘定科目別に集計されます。

- 「自動入力」ボタンをクリックすると、「減価償却費」を、仕訳帳へ自動入力します。

- 物件別集計を選択している場合: 物件別/資産ごとの金額を、仕訳帳へ自動入力します

- 物件別に集計しない場合: 勘定科目ごとの合計金額を、仕訳帳へ自動入力します

- 賃貸併用住宅など、家事使用分がある場合は、「必要経費算入額(減価償却費)」と「家事使用分(家事使用がある場合)」が、仕訳帳へ自動入力されます。

- 入力内容を変更・追加した場合は、再度「自動入力」を実行してください。「仕訳帳」から前回入力された「減価償却費」が削除され、最新データに更新されます。

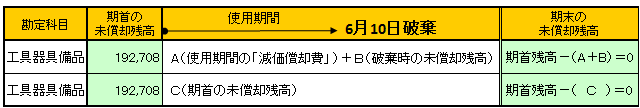

償却中の資産を<廃棄>した場合

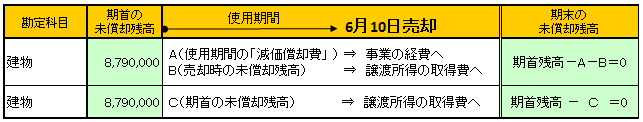

定額法、定率法で償却していた資産を、年の途中で廃棄した場合は、帳簿上の「未償却残高」をゼロにする記帳処理を行います。記帳方法には、次の2通りがあります。どちらで記帳しても、経費へ計上する金額は同じになります。

3年均等で償却している一括償却資産は、廃棄した後も3年で償却しますので、注意してください。

- A(使用期間を「減価償却費」)へ、B(廃棄時の未償却残高を「資産損失」)へ計上

- C( 「期首の未償却残高」を「資産損失」)へ計上

記帳処理は、次の手順で行ってください。

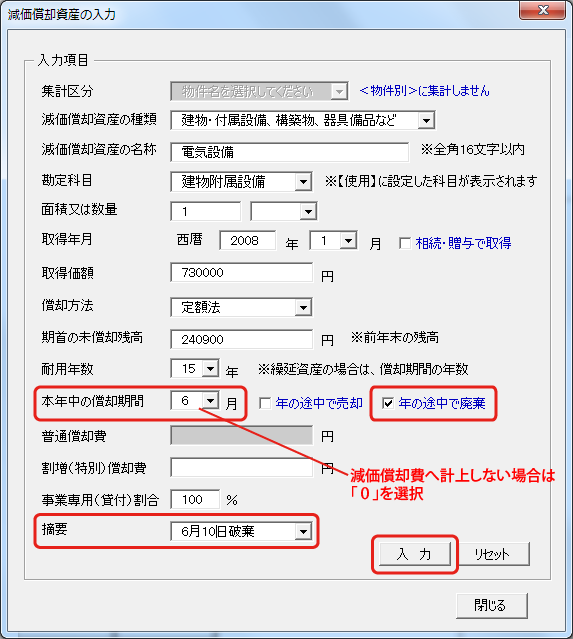

減価償却資産台帳への入力

- 資産データを選択して、「入力データの修正」ボタンをクリックすると、修正ダイアログが表示されます。

- 「本年中の償却期間」のプルダウンメニューから、廃棄した月を選択して、「□年の途中で廃棄」へチェックを入れます。

廃棄するまでの期間の「減価償却費」を計上せずに、「期首の未償却残高」を「資産損失」で計上する場合は「0」を選択します。 - 「摘要」へ、廃棄した日付を入力して、「入力」ボタンをクリックします。

- 資産台帳の「本年中の償却期間」と「本年分の普通償却額」が変更され、「期末の未償却残高」が「0」になります。

- 資産台帳の右下にある「自動入力」ボタンをクリックすると、廃棄した月までの「減価償却費」が「仕訳帳」へ自動入力されます。

- 廃棄した資産データの削除は、翌年の帳簿へ、データ移行した後に行います。

データ移行時に、自動削除(※)することもできます。

※「未償却残高」がゼロになり償却が終了している資産がある場合は、(データ移行時に)削除するかどうかの確認メッセージが表示されます。

仕訳帳への入力

- 「期首の未償却残高-減価償却費」の金額を、「資産損失」で入力します。

廃棄するまでの期間の「減価償却費」を計上しない場合は「期首の未償却残高」の金額を、「資産損失」で入力します。

※「資産損失」は初期登録の科目にないため、経費の科目へ追加が必要です。

取引内容 借方 貸方 建物附属設備を廃棄した 資産損失 建物附属設備 - 以上の仕訳を入力すると、「未償却残高」が経費へ計上されて、残高試算表の廃棄した資産の科目残高(決算整理後の残高)が「0」になります。

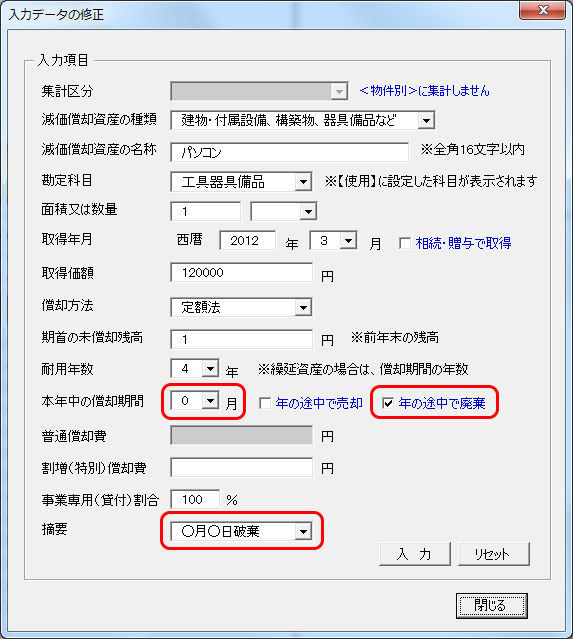

償却が終了した資産(備忘価額1円)を<廃棄>した場合

備忘価額1円まで償却した資産を、廃棄した場合は、次の手順で記帳処理を行います。

- 「減価償却資産台帳」にて、「廃棄」を選択

- 「仕訳帳」へ、1円を経費の科目へ振り替える仕訳を入力

減価資産台帳への入力

- 資産データを選択して、「入力データの修正」ボタンをクリックすると、修正ダイアログが表示されます。

- 「□年の途中で廃棄」へチェックを入れ、償却を終了しているため、「本年中の償却期間」のプルダウンメニューから「0」を選択します。

- 「摘要」へ、廃棄した日付を入力して、「入力」ボタンをクリックします。

- 資産台帳の「期末の未償却残高」が「0」へ変更されます。

- 廃棄した資産データの削除は、翌年の帳簿へ、データ移行した後に行います。

データ移行時に、自動削除(※)することもできます。

※「未償却残高」がゼロになり償却が終了している資産がある場合は、(データ移行時に)削除するかどうかの確認メッセージが表示されます。

仕訳帳への入力

- 備忘価額の1円を、経費へ振り替えます。

- 「勘定科目の設定」から、<経費>の科目へ「資産損失」を追加します。

※経費の追加科目(5つ)を全て使用している場合は、「その他の経費」で入力してください。 - 「仕訳帳」の「簡単仕訳入力」から、「資産損失」の仕訳を選択して入力します。

取引内容 借方 貸方 工具器具備品を廃棄した 資産損失 工具器具備品

償却中の資産を<売却>した場合

年の途中で償却中の資産を売却した場合には、次の注意点に留意して、記帳処理を行ってください。

年の途中で売却した場合、売却するまでの期間(月数)の償却額を「減価償却費」へ計上するか、「期首の未償却残高」を売却代金(譲渡価額)から譲渡費用として差し引くか、節税効果を考えて選択することができます。

売却時の注意点

- 定額法・定率法で償却中の資産の売却代金は、譲渡所得になります。不動産所得の「その他の収入」にはなりません。

※譲渡所得(土地や建物を譲渡したとき)/国税庁

※譲渡所得(土地、建物及び株式等以外の資産を譲渡したとき)/国税庁 - 一括償却資産(20万円未満)を売却し売却益がでた場合(※1)は、譲渡所得ではなく、不動産所得の他に事業所得がある場合は事業所得、不動産所得のみの場合は雑所得になります。

また、売却後も3年で償却(※2)します 。

※1:「売却代金-売却時の未償却残高」の差額がプラスになった場合になります。

※2: 所得税基本通達 少額の減価償却資産及び一括償却資産 49-40の2 - 資産の「未償却残高」の扱いには、次の2通りがあります。節税効果を考えて選択することができます。

- 売却までの期間を「減価償却費」へ、売却時の「未償却残高」を譲渡所得の取得費用とする

- 「期首の未償却残高」を、譲渡所得の取得費用とする

※譲渡所得の計算: 譲渡価額-取得費用(売却時の未償却残高)-売却費用-控除額50万円

減価償却資産台帳への入力

- 資産データを選択して、「入力データの修正」ボタンをクリックすると、入力データの修正ダイアログが表示されます。

- 「本年中の償却期間」のプルダウンメニューから、売却した月を選択して、「□年の途中で売却」へチェックを入れます。

※売却するまでの期間について、「減価償却費」へ計上せずに、譲渡所得の取得費にする場合は、「0」を選択します。 - 「摘要」へ、売却した日付を入力して、「入力」ボタンをクリックします。

※売却するまでの期間の「減価償却費」を計上しない場合、「本年分の普通償却額」は「0」になります。

- 資産台帳の「本年中の償却期間」と「本年分の普通償却額」が変更され、「期末の未償却残高」が「0」になります。

売却するまでの期間の「減価償却費」を計上しない場合、「本年分の普通償却額」は「0」になります。 - 資産台帳の右下にある「自動入力」ボタンをクリックすると、売却時までの「減価償却費」が「仕訳帳」へ自動入力されます。

- 売却した資産データの削除は、翌年の帳簿へ、データ移行した後に行います。

データ移行時に、自動削除(※)することもできます。

※「未償却残高」がゼロになり償却が終了している資産がある場合は、(データ移行時に)削除するかどうかの確認メッセージが表示されます。

仕訳帳への入力

減価償却資産の売却代金(譲渡価額)は、譲渡所得になります。不動産所得の収入へ含めませんので、ご注意ください。

賃貸物件を売却した場合は、売却額を「建物」と「土地」に分けて記帳処理を行います。それぞれ帳簿残高(※)より高く売れた場合は「売却益」が、下回った場合は「売却損」が発生し、仕訳内容が異なります。

※「建物」は売却時の「未償却残高」、「土地」は帳簿へ計上した残高(購入金額)になります。

以下は、減価償却中の「建物」に関する記帳処理になります。「土地」については「仕訳帳」へ、、「建物」の仕訳を「土地」に置き換えて入力してください。

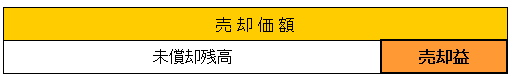

1. 売却益 が出た場合

- 売却価額を、「未償却残高」と「売却益」に分けて入力します。

「売却益」は、譲渡所得になるため、「事業主借」で記帳します。

- 仕訳例: <事業用の口座>へ入金された場合

「仕訳パターンの設定」に初期登録されていない仕訳の入力方法については、コチラのページをご覧ください。

取引内容 借方 貸方 建物を売却(未償却残高分) 普通預金 建物 建物を売却(売却益) 普通預金 事業主借 - 仕訳例: <個人の口座>へ入金された場合

個人の口座へ入金された場合は、「未償却残高」を「事業主貸」で入力します。

「売却益」は個人の譲渡所得になるため記帳は不要になります。

取引内容 借方 貸方 建物を売却(未償却残高分) 事業主貸 建物

譲渡所得の計算方法について、詳しくは、国税庁のコチラのページをご覧ください。

※生活用動産は非課税になることから、売却した資産がパソコンや車などで、家事使用分がある場合、事業へ使用している割合分が、譲渡所得の対象になります。

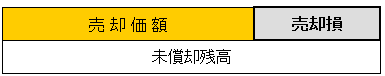

2. 売却損が出た場合

- <売却価額-売却時の「未償却残高」>のマイナス分(売却損)を、「事業主貸」で入力します。

- 仕訳例: <事業用の口座>へ入金された場合 <売却金額-売却時の「未償却残高」>のマイナス分を、「事業主貸」で入力します。

- 仕訳例: <個人の口座>へ入金された場合

個人の口座へ入金された場合は、「売却損」は個人の譲渡所得の損失になるため、入力は、売却時の「未償却残高」のみになります。

取引内容 借方 貸方 建物を売却(未償却残高) 事業主貸 建物 - 以上の仕訳を入力すると、売却した資産の期末の未償却残高が「0」になります。

※売却損が出た場合、申告分離課税のため、不動産所得(総合所得)と損益通算することはできません。

「仕訳パターンの設定」に初期登録されていない仕訳の入力方法については、コチラのページをご覧ください。

| 取引内容 | 借方 | 貸方 |

| 建物を売却(売却価額) | 普通預金 | 建物 |

| 建物の売却損 | 事業主貸 | 建物 |

償却が終了した資産(備忘価額1円)を<売却>した場合

備忘価額1円まで償却した資産を、売却した場合は、次の手順で記帳処理を行います。

- 「減価償却資産台帳」にて、「売却」を選択。

- 「仕訳帳」へ、備忘価額の1円と売却代金(譲渡所得)の記帳処理を行います。

不動産所得の「収入」にはなりませんので、注意してください。

※譲渡所得(土地や建物を譲渡したとき)/国税庁

※譲渡所得(土地、建物及び株式等以外の資産を譲渡したとき)/国税庁

減価資産台帳への入力

- 資産データを選択して、「入力データの修正」ボタンをクリックすると、修正ダイアログが表示されます。

- 「□年の途中で売却」へチェックを入れ、償却を終了しているため、「本年中の償却期間」のプルダウンメニューから「0」を選択します。

- 「摘要」へ、売却した日付を入力して、「入力」ボタンをクリックします。

- 資産台帳の「期末の未償却残高」が「0」へ変更されます。

- 廃棄した資産データの削除は、翌年の帳簿へ、データ移行した後に行います。

データ移行時に、自動削除(※)することもできます。

※「未償却残高」がゼロになり償却が終了している資産がある場合は、(データ移行時に)削除するかどうかの確認メッセージが表示されます。

仕訳帳への入力

「仕訳パターンの設定」に初期登録されていない仕訳の入力方法については、コチラのページをご覧ください。

- 仕訳例:売却代金が<事業用の口座>へ入金された場合

売却代金を、1円と(売却代金-1))に分けて、仕訳を2つ入力します。

※備忘価額1円を、「工具器具備品」と相殺する処理方法になります。

取引内容 借方 貸方 パソコンを売却(備忘価額) 普通預金 工具器具備品 パソコンを売却(売却益) 普通預金 事業主借 - 仕訳例:売却代金が<個人の口座>へ入金された場合

個人の口座へ入金された場合は、「1円」を「事業主貸」で入力したら、記帳は完了です。

売却代金は、譲渡所得になり、不動産所得の収入にならないため、記帳は不要になります。

取引内容 借方 貸方 パソコンを売却(備忘価額) 事業主貸 工具器具備品

償却が終了した資産の削除方法

定額法、定率法で償却した資産は、償却が終了すると、「期末の未償却残高」へ備忘価額として1円が表示されます。この1円は帳簿上に残り、廃棄・売却した時に、「資産損失」で経費へ振り替えます。

3年均等(一括償却資産)や特例、開業費などの繰延資産、無形固定資産は、備忘価額を残さず全額を償却できます。

償却が終了して、期末の未償却残高が「0」になった場合は、次の手順で資産データを削除します。

- 資産データの削除は、「期首の未償却残高」が「0」になる年に行います、

- 翌年へのデータ移行時に、翌年の「期首の未償却残高」が「0」の場合は、資産データを自動消去するかどうか、確認メッセージが表示されます。「はい」を選択すると、自動消去されます。

- 手動で削除する場合は、資産名を選択して「削除」ボタンをクリックします。

資産の入力数と印刷方法について

「減価償却資産台帳」へ入力した内容は、「青色申告決算書」フォームの3ページ目「○減価償却費の計算」の欄へ、(1ページ目の損益計算書へ記載した)減価償却費の内訳として反映されます。

税務署所定の「青色申告決算書」の入力欄は、12行になっています。資産の数が〔12〕以内の場合は、決算書フォームへ反映されます。

資産の数が〔12〕を超えて、「青色申告決算書」の入力欄に書ききれない場合は、(郵送持参で提出する時は)別紙を作成して、決算書へ添付することになっています。

入力数が〔12〕を超えた場合は、「○減価償却費の計算」の欄にある「別紙を印刷する」をクリックして、別紙を印刷してください。

入力時の注意点

- 資産台帳への入力は、必ず「新規入力」から行ってください。セル上から直接ご入力いただくことはできません。

- 償却方法で「定率法」を選択する場合は、税務署へ届出書の提出が必要です。

届出していない場合は、自動的に「定額法」になります。 - 「定額法」「定率法」については、税制改正があり、取得年月によって選択する償却方法(計算方法)が違います。

平成19年3月31日以前: 旧定額法、旧定率法

平成19年4月1日以降: 定額法、250%定率法

平成24年4月1日以降: 200%定率法